Ihr Steuerberater für Erbschaftsteuer

Steuerkanzlei Hinterleitner

Wenn Sie etwas von einer verstorbenen Person erben, kann es sein, dass Sie Erbschaftsteuer zahlen müssen, wenn bestimmte Wertgrenzen überschritten werden. Doch keine Sorge, es gibt verschiedene vom Gesetzgeber gewährte Steuerklassen, Freibeträge, Begünstigungen und Bewertungsansätze, die Ihnen dabei helfen können, Erbschaftsteuer zu sparen.

Ob vor oder nach einem Erbfall, es gibt Möglichkeiten, die Erbschaftsteuer zu gestalten.

Wir möchten Ihnen in diesem Beitrag einen ersten kurzen Überblick über die Erbschaftsteuer geben und Ihnen aufzeigen, welche Optionen es gibt, um die Erbschaftsteuerlast zu reduzieren.

Wann fällt Erbschaftsteuer an?

Vermögensanfälle, die der Erbschaftsteuer unterliegen, sind im Regelfall Erbschaften, Vermächtnisse, Schenkungen auf den Todesfall und die Erfüllung von Pflichtteilsansprüchen.

Ob im jeweiligen Einzelfall eine Steuer anfällt und in welcher Höhe, hängt unter anderem vom Wohnsitz der Beteiligten, der verwandtschaftlichen Beziehung und insbesondere vom Wert des übertragenen Vermögens ab.

Die Themen zur Erbschaftsteuer im Überlick:

# Wann fällt Erbschaftsteuer an?

# Erbschaft anzeigen & Erbschaftsteuererklärung abgeben

# Erbschaftsteuer: Wann kommt der Bescheid?

# Fälligkeit der Erbschaftsteuer

# So berechnet sich die Erbschaftsteuer (mit Beispiel)

# Erbschaftsteuer beim Berliner Testament

# Vermögensungleichheiten bei Ehepartnern

# Das Supervermächtnis

# Außerfamiliäre Erben

# Erbschaftssteuer bei Immobilien

# Erbschaftsteuer auf begünstigtes Betriebsvermögen

# Steuerhinterziehung im Zusammenhang mit der Erbschaftsteuer

Erbschaft anzeigen & Erbschaftsteuererklärung abgeben

Im Falle einer Vermögensübertragung infolge eines Todesfalls besteht für den Erwerber die Pflicht, dies innerhalb von drei Monaten dem zum zuständigen Finanzamt anzuzeigen. Leider ist es in der Praxis oft so, dass betreffende Personen von dieser Vorschrift gar nichts wissen.

Ausnahmen von der Anzeigepflicht: Es gibt ein Testament (oder einen Erbvertrag), das von einem deutschen Gericht oder Notar eröffnet wurde, oder ein Schenkung die von einem Notar beurkundet wurde. Vorsicht: seit 2009 gibt es allerdings eine Ausnahme von der Ausnahme: Geht es nämlich um Grundbesitz, Betriebsvermögen, Auslandsvermögen oder Anteile an Kapitalgesellschaften, muss der Erbe bzw. der Beschenkte/Schener das Finanzamt in jedem Fall benachrichtigen.

Für den/die am Erbfall Beteiligten entsteht die Verpflichtung zur Abgabe der Erbschaftsteuererklärung aber erst dann, wenn das Finanzamt ihn zur Abgabe einer solchen Erklärung auffordert.

Wann kommt der Bescheid für die Erbschaftsteuer?

Sie müssen die Erbschaftsteuererklärung fristgerecht abgeben. Leider hält sich das Finanzamt jedoch nicht an bestimmte Fristen, bis der Steuerbescheid zur Steuererklärung bei Ihnen ankommt. Daher kann man nur folgende grobe Aussage treffen:

- Einfache Erbfälle: weniger Wochen

- Normaler Erbfälle: einige Monate

- Komplizierte Erbfälle: bis zu 2 Jahre

Fälligkeit der Erbschaftsteuer

Fällig ist die Erbschaft- und Schenkungsteuer i.d.R. innerhalb von einem Monat nach Bekanntgabe des jeweiligen Steuerbescheids durch das Finanzamt (Bescheiddatum). Das Finanzamt kann auf Antrag, und unter bestimmten Voraussetzungen, die Steuerschuld ganz oder teilweise stunden.

So berechnet sich die Erbschaftsteuer:

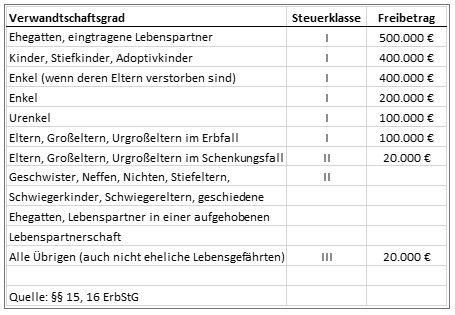

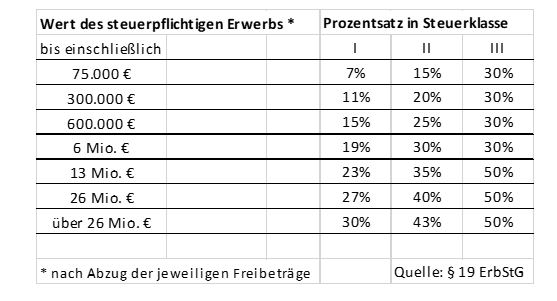

Freibeträge, Steuerklassen & Tarife

Für die Erbschaftsteuer ist insbesondere das Verwandtschaftsverhältnis zwischen der verstorbenen Person und der von ihr begünstigten maßgebend. Die folgende Tabelle verdeutlicht die gesetzlich definierte Struktur, nach der Erbschaftsteuer zu berechnen ist:

Erbschaftsteuer an einem Beispiel erklärt:

Ein Vater vererbt seiner Tochter ein Vermögen im Wert von EUR 600.000. Davon zieht man nun den persönlichen Freibetrag der Tochter in Höhe von EUR 400.000 ab, sodass EUR 200.000 als steuerpflichtiger Anteil verbleiben. Beim Verwandtschaftsverhältnis zwischen Vater und Tochter ist die Steuerklasse I anzuwenden. Der Tarif für einen Wert des steuerpflichtigen Anteils am Erwerb in Höhe von EUR 200.000 ist gemäß § 19 ErbStG 11 %. Folglich hat die Tochter eine Erbschaftsteuer in Höhe von EUR 22.000 an das Finanzamt zu entrichten. Weiterhin können Ehegatten und Kinder verstorbener Personen besondere Versorgungsfreibeträge in Anspruch nehmen (§ 17 ErbStG); für Schenkungen ist dies jedoch ausgeschlossen.

Erbschaftsteuer beim Berliner Testament

Eines der am häufigsten in Deutschland verfassten Testamente zwischen Eheleuten ist das sogenannte Berliner Testament. Es zeichnet sich dadurch aus, dass sich die Ehegatten darin gegenseitig als einzige Erben einsetzen und das verbleibende Vermögen im Rahmen des Berliner Testaments letztendlich den Kindern zufällt.

Allerdings kann dies auch zu einem steuerlichen Nachteil führen, da die Erbschaftsteuer allein vom erbenden Ehegatten getragen werden muss und somit nur ein Freibetrag angesetzt werden kann. Würden die Kinder ebenfalls erben, könnten sie jeweils ihren eigenen Freibetrag beanspruchen, was dazu führen kann, dass das zu versteuernde Vermögen deutlich geringer ausfällt oder sogar gar keine Erbschaftsteuer anfällt.

Zum Glück kann man das Testament dahingehend anpassen, dass man den Kindern Vermächtnisse zugesteht, auf die sie im Erbfall ihre Freibeträge anrechnen können. Dadurch kann die Erbschaftsteuerbelastung insgesamt reduziert werden.

Vermögensungleichheiten bei Ehepartnern

Ein weiterer Aspekt, der oft zu einer vermeidbaren Erbschaftsteuer führt, ist die ungleiche Verteilung des Vermögens zwischen den Ehepartnern. Wenn der vermögende Ehepartner verstirbt und das Vermögen auf den anderen Partner übergeht, fällt mehr Erbschaftsteuer an, als wenn das Vermögen vor dem Erbfall aufgeteilt worden wäre. Die zuvor entrichtete Erbschaftsteuer hat dann bereits das ursprüngliche Vermögen geschmälert, was zur Folge hat, dass ein potentieller Freibetrag ungenutzt verfällt.

Im Falle der Erbschaft vom Ehepartner kann u.U. die Geltendmachung des Zugewinnausgleichs helfen, zumindest einen Teil des Nachlasses steuerfrei zu übertragen.

Aber auch zu Lebzeiten gibt es Möglichkeiten, die spätere Steuerlast zu minimieren. Zum Beispiel können die Ehegatten die sogenannte Güterstandsschaukel oder die Schenkung des Eigenheims an den Ehepartner zu Lebzeiten in Betracht ziehen. Auch das Gestaltungsmodell der Kettenschenkung kann dabei helfen, die Kinder steueroptimiert zu bedenken.

Das Supervermächtnis, die steueroptimierte Nachlassplanung

Bei der Erstellung eines Testaments stellt sich oft die Frage, wie die Erbschaft steuerlich optimiert werden kann. Wichtig ist dabei die optimale Nutzung der Steuerfreibeträge aller zu bedenkenden Personen. Doch da die genaue Zusammensetzung des Nachlasses zum Zeitpunkt des Erbfalls oft unklar ist und Erben wie Ehepartner umfassende Handlungsfreiheit wünschen, bietet sich das sog. „Supervermächtnis“ als Lösung an.

Ein Supervermächtnis ermöglicht es, Ehepartner als Alleinerben einzusetzen und gleichzeitig Kindern oder Enkeln Vermögen in Höhe der zum Erbfall verfügbaren Steuerfreibeträge zukommen zu lassen. Der überlebende Ehepartner hat dabei freie Hand bei der Erfüllung des Vermächtnisses: Er kann entscheiden, welche Gegenstände zur Erfüllung dienen, den Zeitpunkt festlegen und aus einem vorgegebenen Personenkreis die Empfänger auswählen. Durch diese flexible Gestaltung kann der Alleinerbe die Steuerfreibeträge optimal ausschöpfen und die Steuerlast minimieren.

Erbschaftsteuer, lassen Sie sich beraten

Als Steuerberater ist es unser Anliegen, gemeinsam mit Ihnen individuelle Strategien zur Optimierung Ihrer Schenkungs- und Erbschaftsteuerbelastung zu erarbeiten. Wir wissen, dass die Erbschaftsteuer eine zusätzliche Belastung darstellen kann, die teilweise vermieden und reduziert werden kann. Deshalb unterstützen wir Sie gerne bei der Vorbereitung Ihres Testaments und Vermächtnisses, um sicherzustellen, dass Ihr Vermögen im Sinne Ihrer Wünsche und Ziele weitergegeben wird. Und wenn der Erbfall eingetreten ist, dann lassen Sie uns zusammen herausfinden, wie Sie Ihre Erbschaft am besten gestalten und dabei Steuern sparen können.

Natürlich erstellen wir gerne für Sie alle erforderlichen Anmeldungen und auch die entsprechende Erbschaftsteuererklärung. Zögern Sie nicht, uns bei Fragen oder Bedarf zu kontaktieren.

Außerfamiliäre Erben

Wenn Sie keine engen Familienangehörigen haben, kann die Erbschaftsteuer schnell zur Belastung werden. Doch es gibt Möglichkeiten, um diese Steuerlast zu reduzieren. Eine Option besteht darin, schon zu Lebzeiten Teile des Vermögens per Schenkung zu übertragen, um den Freibetrag von EUR 20.000 zu nutzen. Dabei ist es wichtig, die zehnjährige Frist im Blick zu behalten und rechtzeitig zu handeln. Alternativ kann auch der Nießbrauchsvorbehalt als Gestaltungsmittel genutzt werden, vor allem bei der Übertragung von Immobilien oder Unternehmensbeteiligungen.

Erbschaftsteuer bei Immobilien

Wenn es um die Vermögensnachfolge geht, spielen Immobilien eine besondere Rolle. Sie gehören zu den besonders wertvollen Vermögensgegenständen, die man bei einer Erbschaft übertragen kann. Daher gibt es für Grundstücke, Häuser und Wohnungen besondere Regelungen zur Erbschaftsteuer.

Eine gute Planung der Vermögensnachfolge ist hierbei besonders wichtig. Denn unter bestimmten Umständen können Optimierungen auch noch in die Erbschaftsteuererklärung einfließen. Eine Möglichkeit hierbei ist die Steuerbefreiung, die Erben zusteht, wenn sie die geerbte Immobilie als ihr Familienheim für eigene Wohnzwecke nutzen – und zwar für mindestens zehn Jahre. Allerdings steht diese Option lediglich Ehegatten und Kindern von Erblassern zu.Wurde stattdessen eine vererbte Immobilie zu Wohnzwecken vermietet, steht den Erben nach § 13c Absatz 1 ErbStG zumindest noch ein Bewertungsabschlag in Höhe von 10 % zu.

Schließlich kommt der Bewertung der Immobilien zur Berechnung der Erbschaftsteuer immense Bedeutung zu. Im Rahmen unserer Beratung steht eine möglichst steuerschonende Bewertung der betreffenden Immobilien im Fokus.

Erbschaftsteuer auf begünstigtes Betriebsvermögen

Gehören Unternehmen oder Beteiligungen an Unternehmen zum erbschaftsteuerpflichtigen Vermögen, lohnt sich ein Blick in das Erbschaft- und Schenkungsteuergesetz. Denn dort hat der Gesetzgeber besondere Vergünstigungen für Betriebsvermögen geschaffen. Auf Basis dieser Normen kann man eine von der Erbschaftsteuer befreite Unternehmensnachfolge erzielen. Jedoch müssen für eine solche Verschonung bestimmte Voraussetzungen erfüllt sein.